金融資産を一括で相続させることのリスク

後継者や経営者の親族は、経営者が長い年月をかけて築いた資産を引き継ぐことになります。

引き継ぐ方法は、贈与・相続ですが、一般的に非課税や税率の低いゾーンでの贈与で、すべての財産を引き継ぐことは難しいので、資産の大半は相続で引き継がれることになります。

そして、その資産は、億円から数十億円になることは珍しくなく、つまりそれは、若い後継者や経営者の親族親の相続発生とともに「億万長者」になるということです。

つまり、サラリーマンの親の資産を相続する人と比較して、同世代のサラリーマンでは考えられない金額の資産を手にすることがあるということです。

もちろん、資産には自社株も含まれるので、すべて使える(消費・投資)ものではありませんが、多額の金融資産を一度に受け取るとその金額によっては、後継者や経営者の親族の人生を狂わせることもあるでしょう。

例えば、気が大きくなってギャンブルに走ったり、また、相続したことを聞きつけた人から、投資話を持ち込まれたり、不可思議なものを売りつけられたりして騙されているケースは、経営者の親族においては、少なくありません。

後継者に引き継ぐ資産の大半が自社株という経営者は、この点を過度に心配する必要はありませんが、金融資産も多く保有している経営者は、経営のバトンタッチだけでなく、個人資産の引き継ぎ方法も検討しておくことが大切です。

対策方法は資産を分割で渡すこと

それでは、どのような方法が考えられるでしょうか。

金融資産を一括で渡すことが問題なので、分割で渡す仕組みを作ればいいということです。

選択肢は、下記の3つが考えられます。

- 生命保険

- 不動産を渡す

- 信託銀行で信託契約を締結する

■生命保険

経営者が終身保険に加入し、死亡保険金について年金受取特約を指定しておき、経営者の資産を後継者が30年かけて受け取るという方法があります。

これは、後述する信託銀行との契約と比較すると、手数料がかからないという点は大きなメリットなのですが、相続人(後継者)が、死亡保険金を一括で受け取る方法を選択することも可能であり、必ずしも分割受け取りだけに限定されるものではないため、残念ながら不完全な方法です。

■不動産を渡す

子供に多額の現金を渡すのではなく、経営者が生前に賃貸不動産を取得しておき、それを相続させる方法です。

この方法により、後継者や経営者の親族は、現金を一括で受け取るのではなく、不動産の賃料を長い期間にわたって受け取るという形になります。

実際に経営者以外の富裕層のファミリーでも行われている方法です。

例えば、後継者である長男には自社株を渡し、経営に関与しない長女には賃貸不動産を渡すという方法です。

特に、経営に関与しない娘が多額の現金を相続することに不安を覚える親が、娘が騙されないように心配してこのような取り扱いをするケースがあるようです。

■信託契約

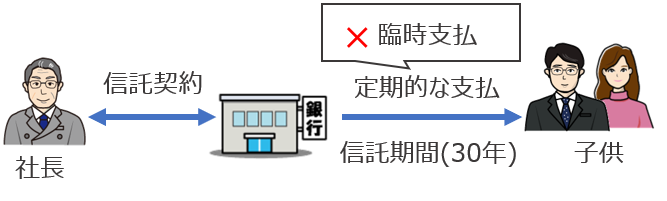

親が生前に信託銀行と信託契約を締結し、親の相続発生以後に、後継者や経営者の親族が信託された資産を分割して受け取ることになります。

▶簡単な図解でご説明すると、次のようになります。

○臨時支払

原則不可です。したがって、後継者に長期間で金融資産を渡すという目的は達成されます。

尚、例外もあり、緊急の手術費用が必要な場合など、銀行が認めた場合には、臨時支払は実施されます。

後継者が露頭に迷うことになっては、本末転倒ですので臨時支払の機能があることは安心です。

ただ、支払われるのは「銀行が認めた場合」だけですので、それがブレーキになっています。

○手数料

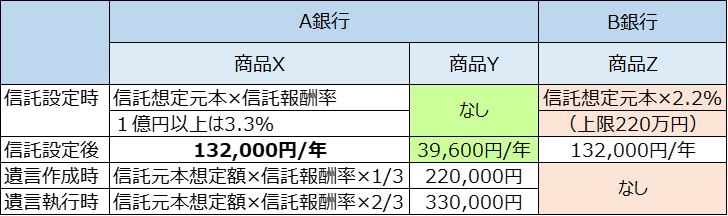

銀行によって大きな違いがあります。

これは弊社が信託銀行から直接お話を伺ったものです。(2021年10月時点)

信託銀行によって手数料はかなり異なります。

手数料以外にも商品にごとに異なる特徴があるため、これだけで比較するのは正しくありませんが、A銀行の商品Xと商品Yではかなり手数料が異なります。

遺言作成時と遺言執行時の報酬は、資産が多い社長にとってはかなりの高額になってしまうことでしょう。

おわりに

多額の資産を一度に渡すことで、子供の人生が狂ってしまうかもしれないということは、親としては必ず考えることです。

しかし、相続人が後継者の場合には、信託契約を用いなくても良いように、事前に後継者育成をすることが重要です。