今回も、後継者の出資により会社を設立して、経営者がその会社に自社株を譲渡するケースのデメリットについてご説明します。

持株会社は一般の会社と異なり、株価が高くなることがある

経営者から自社株を譲渡された持株会社は、その時点では、会社の資産は、ほぼ自社株しかありません。

これは、事業を営む会社というよりは、「自社株という資産の塊」といっていいでしょう。

そこで、この状態の持株会社は、一般の事業会社とは異なる、特別な資産構成の会社であるため、株価算定をする場合には「株式保有特定会社」と判定され、一般の会社とは、株価算定の基準が異なります。

株式保有特定会社とは、会社の総資産に占める株式等の割合が50%以上である会社のことで、株式保有特定会社の株式は、純資産価額で計算します。

(S1+S2方式という計算方法も選択できますが、これについては省略します)

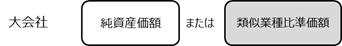

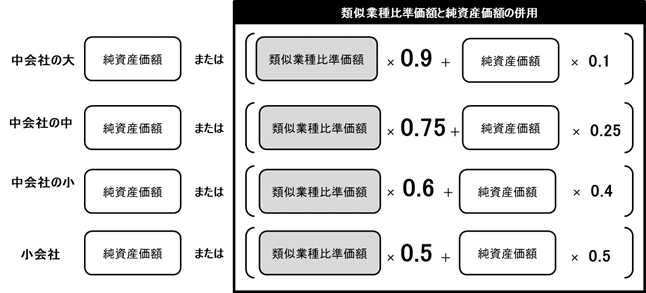

自社株の株価算定方法には、類似業種比準価額方式や純資産価額方式という方法があります。

通常の会社の株価算定を行う場合には、会社規模によって、この2つの計算式のどちらかを使います。

ただ、この株式保有特定会社に該当すると、会社規模にかかわらず、純資産価額で算定することになります。

純資産価額で計算すると何が問題なのかということですが、類似業種比準価額と純資産価額は、次のような関係にあることが多いものです。

純資産価額>類似業種比準価額

したがって、本来、価額が低い方の類似業種比準価額で算定することが可能だった会社だとしても、高い方の純資産価額で算定しなくてならないということになります。

尚、持株会社が全額借入により自社株を購入した場合、それ以外の資産がない場合には、純資産はゼロですので、自社株を譲渡した時点では、過度にこの株式保有特定会社の問題を意識される必要はありません。

ただ、後継者が次の世代にバトンタッチするまでには、状況把握と対策を講ずる方が良いと考えられます。

会社規模が小さいので、持株会社の株価が高くなる可能性がある

自社株を取得した持株会社が、株式保有特定会社にならないように、持株会社で事業を始め、株式以外の資産を取得するというケースがあります。

その場合の株価はどうなるのでしょうか。

株式保有特定会社に該当しない場合には、会社規模に応じて、類似業種比準価額、純資産価額を選択または併用して計算します。

会社規模ごとの選択・併用は下記の表のようになります。

持株会社の会社規模は、その会社の業種によって基準が異なりますが、最低でも年商が6千万円以上にならないと中会社に該当しないため、一般的には小会社であることが多いと思われます。

小会社の場合の株価算定方法は、上記表の下段に書かれているように、

純資産価額もしくは、類似業種比準価額×0.5+純資産価額×0.5です。

持株会社が株式以外の資産を取得したり、一生懸命事業に取り組んだ結果、株式保有特定会社に該当しなくなっても、株価算定上の50%は、まだ純資産価額ということです。

これは、当初は大きな問題ではないものの、将来的に後継者が次世代にバトンタッチするまでの長い期間には、利益が蓄積し、純資産価額が高くなっていくという可能性もあるということです。

持株会社は納税猶予制度の適用を受けられない可能性がある

納税猶予税制度とは、経営者が所有している自社株を後継者等に、贈与や相続で渡す場合に、自社株にかかる相続税の一部が猶予または免除される制度です。

この制度を受けるためには、一定の要件を満たす必要があります。

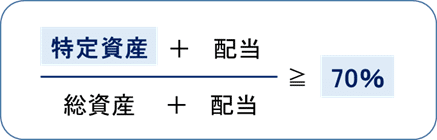

対象外の会社として、資産保有特定会社というものがあります。

- 【資産保有型会社とは】総資産に占める特定資産の割合が70%以上の会社

持株会社の会社規模は、その会社の業種によって異なりますが、最低でも年商が6千万円以上にならないと中会社に該当しないため、一般的には小会社であることが多いと思われます。

小会社の場合の株価算定方法は、上記表の下段に書かれているように、

純資産価額もしくは、純資産価額×0.5+類似業種比準価額×0.5+です。

持株会社が株式以外の資産を取得したり、一生懸命事業に取り組んだ結果、株式保有特定会社に該当しなくなっても、株価算定上の50%は、まだ純資産価額ということです。

これは、当初は大きな問題ではないものの、将来的に後継者が次世代にバトンタッチするまでの長い期間には、利益が蓄積し、純資産価額が高くなっていくという可能性もあるということです。

・特定資産は、国債・株式等の有価証券や、遊休地、ゴルフ会員権など

・配当は、過去5年間に後継者及びその同族関係者に対して支払われた配当

つまり、持株会社の資産の大半が自社株である場合には、この資産保有特定会社に該当して、納税猶予制度が受けられません。

納税猶予制度の適用を受けることのメリット・デメリットはありますが、そもそも事業承継対策の方法として持株会社を活用されるということは、株価が高いということだと思いますので、納税猶予制度の適用を受けることが大きなメリットになる可能性もあります。

したがって、持株会社活用により、このメリットが使えなくなることは、大きな問題であると言えます。

まとめ

自社株の評価額が高いために、個人間で自社株を渡すことができず、自社株の受け皿として、持株会社を活用する場合もあると思います。

しかし、株価が高くなる場合や、納税猶予制度の適用を受けられない可能性があることなどのデメリットをきちんと理解されることが重要です。

◆株価算定の仕組みなど、事業承継対策について、ご理解を深めたい方にお勧めの本です。